前回は、波動(=チャートで形成されるジグザグ)を認識することと、それがどのようにトレンド理解に役立つかについてお話をしました。まだ未読の方は、そちらからお願いします↓。

今回は、その続編です。

初心者さんには、

タイトルを見ると「フラクタル」という言葉が難しく感じるかもしれません。

ひとつずつ、やさしく解説していきます。

フラクタルとは

フラクタル(Fractal)を理解するのに

まずマトリョーシカ人形をイメージしてください。

サイズの違う同じような形があり

大きなものの中に小さなものが入っている。

さらにその中にもっと小さなものが入っている。(以下繰り返し)

入子構造(いれここうぞう)と言ったりもしますね。

フラクタルの基本は、このような特徴にあります。

簡単に説明すると、

「大きいサイズの形の中に

似た形の小さいサイズが入っている。」

となります。

このような性質は、自然界に広く見られることがわかっています。

フラクタルに波動とトレンドを認識する

前回、チャートは「ジグザグ」のかたちをしていると解説しました。

そのジグザグがトレンドを作っている際に、

最も小さい単位は「N」の形になります。(下落では「逆N」)

このNを基本としたジグザグの形が、

マトリョーシカ人形のようになっているのです。

このような特徴を、

「チャートがフラクタルを形成している」と言います。

フラクタルの中の波動

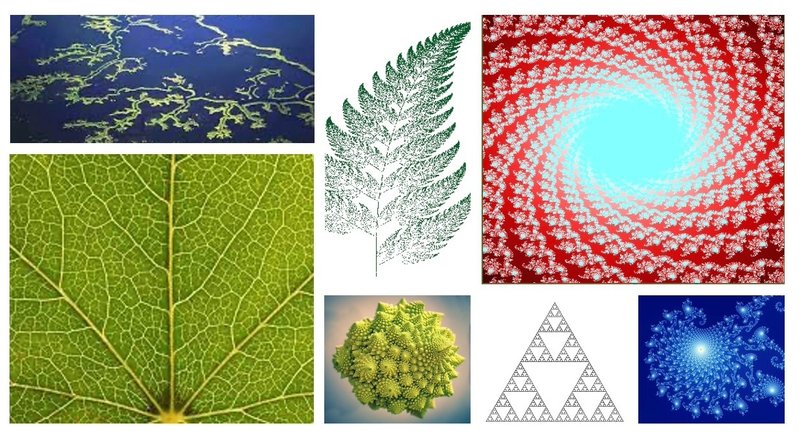

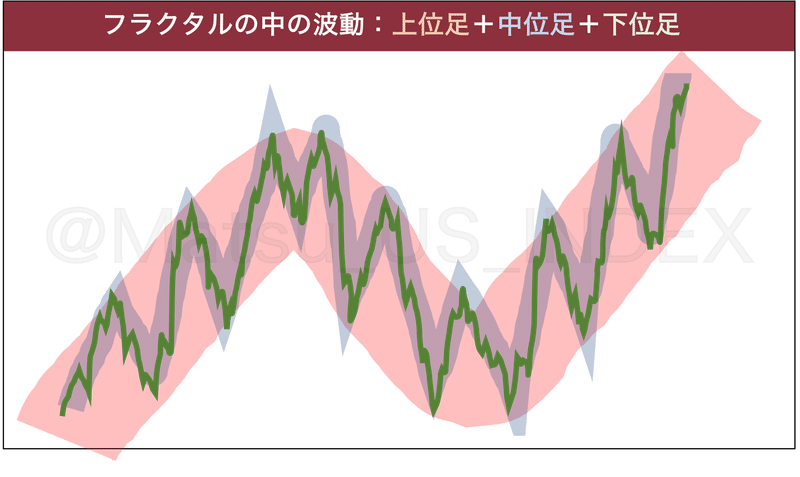

次の画像を見てください。

トレンドのあるチャートで

高値と安値を切り上げている「N」の部分を示しています。

細かく分けると

・最初の、右斜め上に向かう第1波・順向⬆︎(上昇)

・次は、真ん中にある右斜め下に向かう第2波・調整⬇︎(下落)

・最後は、右斜め上に向かう第3波・順向⬆︎(上昇)

このような特徴のチャートを、

例えば週足で見つけたとします。

この週足のチャートの中では

日足のチャートはどのように動いているでしょうか?

この「N」に沿って、そのまま一直線に従った動きでしょうか?

それとも、この「N」の中で好きにジグザグしているでしょうか?

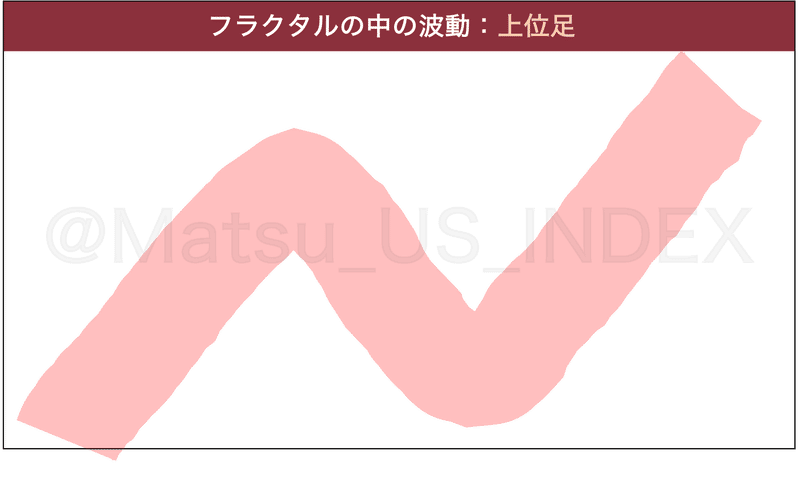

答えは、基本的に、後者のように動きます。

それを示すと、次の図となります。

すると、

赤の第1波動の中では、青は上昇トレンドのジグザグ

赤の第2波動の中では、青は下落トレンドのジグザグ

赤の第3波動の中では、青は上昇トレンドのジグザグ

になっていますね。

さらに、中位のジグザグの中には、さらに下位のジグザグがあります。

ここまでが

チャートがフラクタルになっている

ということの説明になります。

今回は上昇トレンドを例にしましたが、

下落トレンドではこの図を上下逆にすると当てはまります。

*以下、上昇トレンドをもとに説明しますが、

下落トレンドでも上下逆にして通用します。

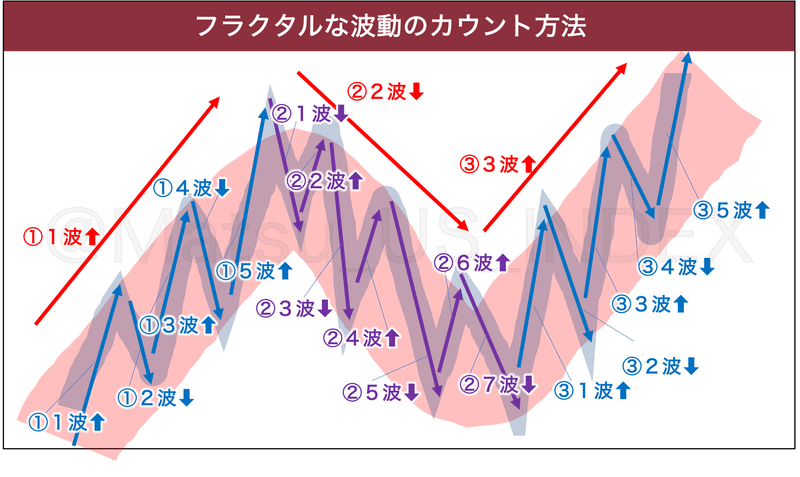

フラクタルな波動のカウント方法と相場への応用

さて、

先程の上位(赤)と中位(青)まで示した図を使って

細かく波の数までカウントすると次のようになります。

すると、

・赤の上位足の上昇トレンドの①1波⬆︎(順向)の中に

・青の下位足の上昇トレンドの①1〜5波があります。

上昇トレンドでは、奇数の波が順向で上昇⬆︎、偶数の波が調整で下落⬇︎しますね。

つぎに、

・赤の上位足の上昇トレンドの②2波⬇︎(調整)の中に

・紫の下位足の下落トレンドの②1〜7波があります。

下落トレンドでは、奇数の波が順向で下落⬇︎、偶数の波が調整で上昇⬆︎します。

最後に、

・赤の上位足の上昇トレンドの①3波⬆︎(順向)の中に

・青の下位足の上昇トレンドの①1〜5波があります。

上昇トレンドでは、奇数の波が順向で上昇⬆︎、偶数の波が調整で下落⬇︎しています。

このような上位足と下位足の関係は

・月足と週足のペア

・週足と日足のペア

・日足と4時間足のペア

・4時間足と1時間足のペア

・1時間足と15分足のペア

などで見られています。

およそ、上位足は下位足を4〜5倍した時間軸となっています。

*私は週足・日足・4時間足を元にトレードをしています。本業のある兼業投資家には、この3つの時間軸でスイングトレード(数日〜数週で往復)をするのが、リスクと時間を最適化するのに合理的と考えています。詳しい理由は、改めて記事にします。

このように整理してトレードに臨むと、

次のことを決める明確な根拠を得られます。

- どこでエントリーするか

- どこでイグジット(利確or損切り)するか

- ロット数(取引の強さ)をどうコントロールするか。

実践編として、

少しだけロット数に触れてみます。

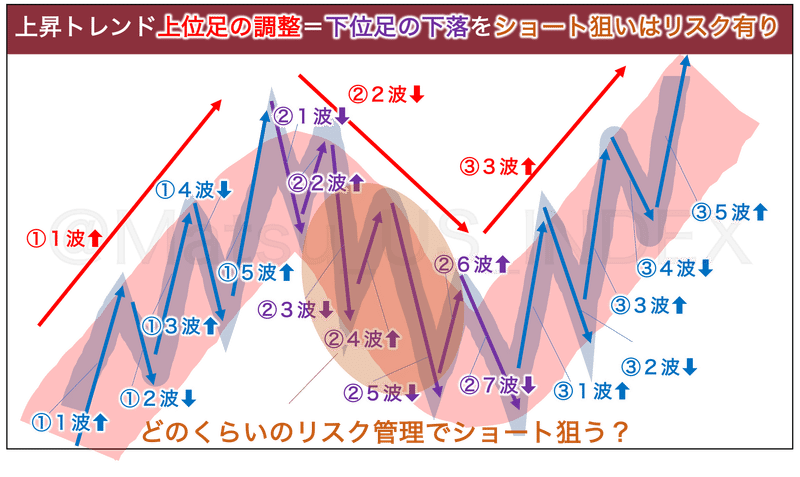

例えば、

上位足が上昇トレンドで、

赤の「N」字波動を更新していきそうだと見込まれる環境だとします。

その中で、

上位足の調整に差し掛かり、

下位足の下落トレンドが発生しようとしています。

(図の紫②2〜3波あたり)

ある初心者さんは、

上位足を見ずにチャートを判断して

下位足の下落トレンドを発見すると

ショート(売り)をしかけます。

この時のロット数は、その投資先に割くことができる全力のロット数です。

(かつての私のことです😂)

これでは、

取れる値幅が少ないにも関わらず、

いつ上位足の調整が終わって順向(上昇)に復帰するか分からない

リスクも犯すことになってしまいます。

上位足のトレンドの調整=下位足では逆のトレンドが発生した際に、

利益を取りに行くのが、

いわゆる「逆張り」です。

その際に、

リスク管理としてロット数を少なくできることは、

初心者から中級者への一つの条件になります。

*次回の記事では実際のチャートをもとに解説します。

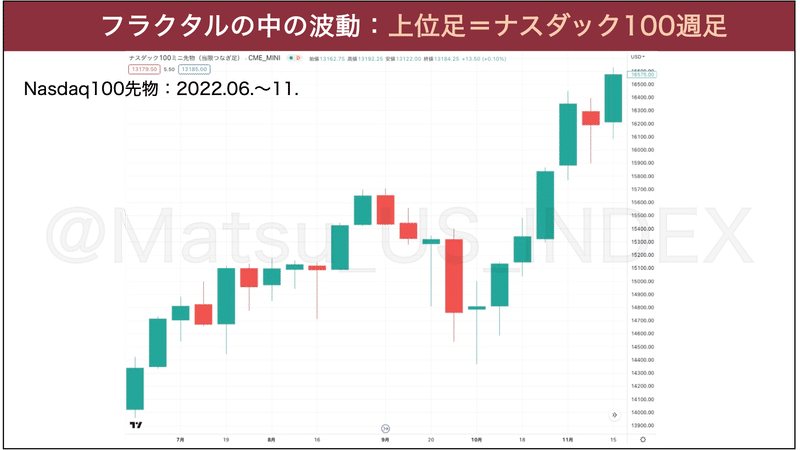

チャートで見る実際

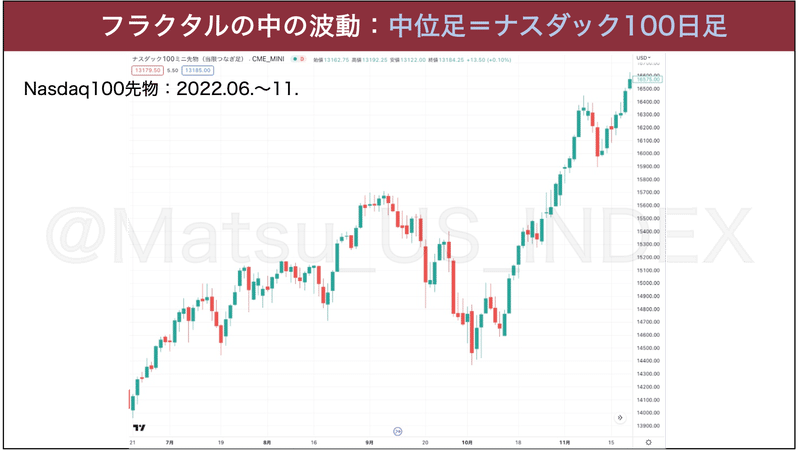

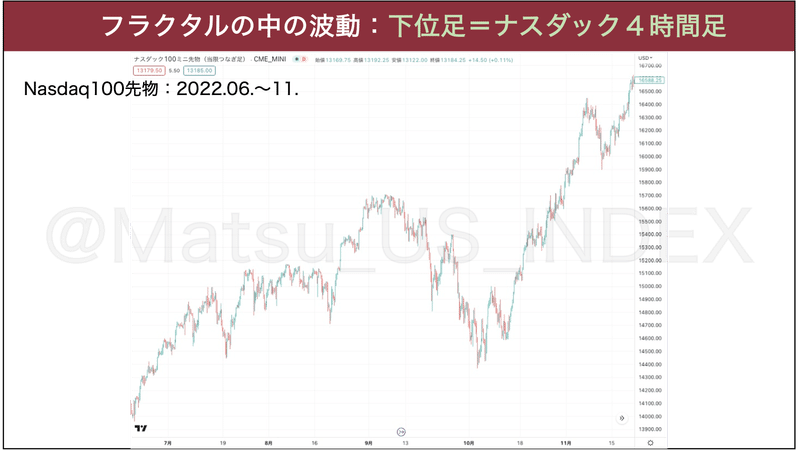

実際のチャートから、

フラクタルな環境認識を見てみます。

ナスダック100:週足・日足・4時間足

次にお示しするのは、

NASDAQ100先物の2022年6月〜11月までの

週足、日足、4時間足のチャートです。

同じ指数の、同じ期間なので、

値動きは同じはずです。

でも、見た時の印象が少し異なるのではないでしょうか?

上位足は、解像度を低くする代わりに、

大きな方向性を把握するのに向いています。

下位足は、解像度を高くする代わりに、

細かい変化を追うのに向いています。

このように

チャートをフラクタルに見る方法は

波動理論と同様に

売り買いによってジグザグを形成する

全てのチャートに応用できます。

そして、

波動理論とフラクタルな環境認識によって

とても実践的で具体的なトレードのタイミングを

判断することができるようになります。

続編となる記事が👇になります。

もしよろしけれが、お願いします。

また、Twitterでは、米国株インデックスを中心に、リアルタイムでの情報発信をしています。そこでは、相関チャートの環境認識を定期配信したり、ラインやトレンド系インジケーターを使ったテクニカル分析の事例紹介をしています。それらは、本記事の内容を基礎とした、応用としての側面があります。

こちらも、よろしければフォローいただけると嬉しいです。

それでは、

最後まで読んでいただきありがとうございました😌