投資をしている人は、どなたも自分が持っている商品について

「ジグザグを形成するチャート」を見たことがあると思います。

自分の金融商品が、安定的に上昇するトレンドにあるのか・・・。

チャートを根拠にそれを確認するのに、「N字」波動が客観的な方法となります。

トレンドと「N字」波動、それを用いた高い勝率のエントリー方法については、既に記事にしました。まだお読みで無い方は、特にトレンドと「N字」波動については先に読んでおいていただけると幸いです。

この記事では、トレードを実践するにあたって、「N字」波動をカウントする方法を解説します。チャートは非常に複雑な値動きをします。時には、どのように「N字」を理解したら良いのかに迷うこともあります。そのような、微妙な値動き、判断に困るようなケース、初心者が陥りやすい間違いを想定して、「N字」波動のカウント方法を整理するのが、本記事の趣旨となります。

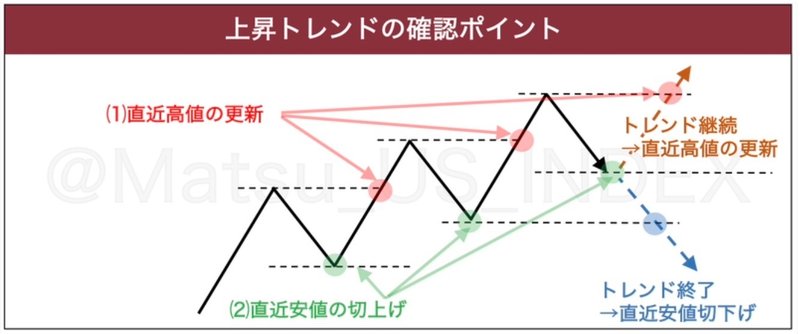

なお、上昇トレンドにある「N字」波動の定義は、次のようになります。

(下落の時は上下逆になります。)

上昇トレンド「継続」のサインは、次の2つ。

⑴直近高値を更新する上昇がある。(赤→の先の赤●より上抜け続ける)

⑵直近安値を下回ることなく切上げている。(緑→の底の位置が段階的に高くなる)

上昇トレンド「終了」のサインは、次の2つです。

・直近高値を更新する上昇がない。(赤●に到達できず)

・直近安値を下回って切下げている。(青●を下回る)

初心者には、誤解があるから間違いやすいパターンがある

トレンドの中から「N字」を見つけようとした時に、初心者の間によくしがちな間違いのパターンがあります。それが、過去チャートを分析する勉強や演習だったら良いのですが、実際の相場で自分の資産を動かしている時だったら、エントリー後に自分の勘違いに気づいて大きな損失や後悔をすることになります。

私自身、短期間のスキャルピングやデイトレをしていた初期に、落ち着いた冷静な判断が出来ず、焦りもあって間違った「N」字波動の認識によるエントリーをして、無駄な損をしてしまったことが沢山あります。特に、トレードや投資で「焦り」は禁物です。私が、初心者さんに短期間のスキャルピングやデイトレをオススメしない理由でもあります。

自分自身の過ちを振り返ったり、他の人の失敗談を聞いていると、初心者には、「N字」波動のカウントについて、誤解ゆえに間違いやすいパターンがあることに気づきます。それは、きちんと自分で時間をかけながら学び直して修正したり、一定の熟練したトレーダーに指導してもらわないと、なかなか治らないものです。また、この投資の世界では、そういった初心者が陥りがちな失敗のパターンを分類したり、その誤解が起きにくくするための仕組みが発達していません。特に、分かりやすい専門用語や、チャートの値動きを示すキーワードが、ちゃんと作られたり整理されていないのも大きな問題です。

揉み合いの中の「N字」波動

基本的な「N字」波動のチャートから複数化・複雑化した波動へ

さて、そのような間違った「N字」波動の認識は、揉み合いの中の複数化・複雑化した波動が形成されていたことが原因であることが多いです。

この記事を書く少し前のNASDAQ100先物(2023年3月〜4月)に、ちょうど良い具体例となる値動きがありました。次のチャートをご覧ください。

ここでは、それまで上昇トレンドを5波まで形成していました。

トレンドと「N字」波動の記事でも触れましたが、上昇トレンドでは、

・奇数の波が上昇トレンドと同じ方向で大きな値幅の波となります。

・偶数の波が上昇トレンドと反対方向で小さな値幅の波となります。

後者は「調整」という言葉が一般化しています。前者には一般化された名称がありませんが、私は順方向の性質(順向性)を示す漢字2文字で「順向」と読んでいます。

すると、順向1波、調整2波、順向3波で「N字」を作っています。

また、順向3波、調整4波、順向5波でも「N字」を作っています。

*図では順向を⬆︎、調整を⬇︎で示しています。

調整時に生じる複数化・複雑化した波動

さて、それまでは単純な値動きだったのですが、次から少し複雑な値動きとなりました。

順を追いながら、分けて解説すると次のようになります。

⑴5波の後に、調整6波を形成して小幅下落。

⑵そこから上昇する順向7波を作ろうと切り返し、それまでに下落したローソクよりも高い価格まで上がる。

⑶しかし、順向7波は中途半端な高さまでしか上昇せず、順向5波と調整6波の転換点となる高値を超えることが出来ず、下落へ切り返す。

⑷さらに、その下落の8波目は、調整6波と順向7波の切り返し価格となる安値を下抜けてしまった。

⑸結果、上昇トレンドのつもりで追いかけてきた波動(青矢印)は、6、7、8波によって、下落のサインである「逆N字」を完成させる。

⑹これにより、

旧上昇トレンドの調整6波は、新下落トレンドの順向1波、

旧上昇トレンドの順向7波は、新下落トレンドの調整2波、

旧上昇トレンドの調整8波は、新下落トレンドの順向3波

となり、今後は下目線で売りやショートを考える。(下図を参照)

さて、ここまで来ると⑴〜⑹は真っ当で、この後は下落で儲ける戦略を考えたくなります。このような値動きは、特にチャートの短時間足(1〜15分足など)を見ていると頻発します。今回は、ナスダック100の日足で出現しました。

もし、この時点で「逆N字」波動の形成を100%信じて、売り=ショート目線になってしまったあなたは、まだまだです。そして、この記事で具体的に成長することができます。

初心者は、単純な「N字」や「逆N字」の出現を、表面的に追いかけてしまいがちです。しかし、何が「N字」や「逆N字」の成立要件なのか、少し前のチャートまで遡り、一歩立ち止まって考えなければならない複雑な相場もあります。

「N字」波動の定義では、直近安値とは、直近高値の前の節目となる安値のことです。上昇トレンドの直近高値は、そのトレンドを作る波の中で一番大きな値段をつけた高値を指します。すると、直近高値とは5波の最高値を指す「正しい直近高値」。上昇トレンド終了のトリガーとなる直近安値は、直近高値をつけた順向5波と、その前の調整4波との転換点で出来た「正しい直近安値」となります。(下図参照)

そして、「間違った直近安値」、「間違った直近高値」、「間違った直近安値更新(「逆N字」ブレイク)」があります。

このように、「正しい直近安値」と「正しい直近高値」の間にある、上下の価格幅の中で形成された「形式だけの逆N字」。今回は上昇トレンド中だったので「逆N字」でしたが、同じことが下落トレンド中に生じれば、正しい直近高値&安値の中に「形式だけのN字」が出来ていました。

私は、このような形式だけのN字や逆N字を、「潜在波」と呼んでいます。

この潜在波の特徴は、次のようになります。

①潜在波は、既存トレンドの一つの波の値動きが複数化・複雑化した時に発生する(上昇トレンドでは「逆N字」、下落トレンドでは「N字」)

②潜在波は、正しい直近の高値と安値の間で発生する

③既存のトレンドが順方向に更新した場合は、潜在波は「波束ね(なみたばね)」をして1波としてカウントする

④潜在波が否定されずに、既存のトレンドが逆方向に向かって「正しい直近安値」を下抜けた場合、潜在波は「顕在波」となって発生した波の数だけカウントする。

例えば、その後の値動きについて、下のように動いたとします。すると、正しい直近高値を上抜けているので、上昇トレンドは更新されたことになりました。

このような場合は、潜在波を束ねて、1波としてカウントしなければなりません。これが「波束ね」です。

「波束ね」をした後のトレンド全体の波動を整理すると、次のようになります。

このような値動きを想定すると、次のような180度違うトレード視点が生じます。

A:当初の「間違った逆N字(潜在波)」に着目して、トレンドが上昇から下落へ転換したと勘違いして、売り=ショートで逆N字ブレイクエントリー

B:「波束ね」に着目して、上昇トレンドの一時的で小幅な調整下落による新しい直近安値候補と認識して、買い=ロングで押し目買いエントリー

初心者が勘違いしがちでリスクが高いのはAです。なぜなら、直近安値を下抜けておらず、上昇トレンドが有効な状態なのに、中途半端な価格で逆張りの売り=ショートをかけているからです。

その後に生じた、実際の値動きは次のようになります。

潜在波として「逆N字」を作ったかと思いきや、その後に上昇してその潜在「逆N字」の高値を更新。次は、直近高値を上抜けることなく下落に転じて、レンジ内の安値は切り下げるも、直近安値を下抜ける前に切り返して上昇して直近高値を上抜け。・・・と、非常に複雑な値動きとなりました。そして、高値上抜け後の次なる「N字」波動は、素直に形成されました。

ここまでを整理すると、次のようになります。

このように、潜在波が「逆N字」を形成しようが、正しい直近安値を下抜けない限りは、複雑な波の動きがあって多少下落したとしても「波束ね」として1本に認識します。そして、基本的には「押し目安値=新しい安値候補」を更新しつつ、直近高値を目指して上昇するものと認識する方が勝率が高くなります。なぜなら、直近安値を下抜けていない限り、それまでの上昇トレンドは継続しているのですから。

直近安値の上であることを前提に、多少の下げがあった場合は、”論理的”には買い=ロングでの押し目買いを狙うべき、となります。その場合、損切りを直近安値の少し下に設定し、もし下落して直近安値を下抜けても、許容可能な損失額となるようなロット数に調整してください。

しかし、このように潜在波が生じる複線化・複雑化した調整は、非常に難易度の高い相場です。正直なところだと、初心者は波動が明確になるのを待つか、ポジションをとっても小ロットにとどめることをお勧めします。

なぜなら、直近安値を下抜けるような下落が発生する可能性があるからです。例えば、次のような値動きです。

この例では、直近安値を割りこんで、元あった上昇トレンドが終了しています。このような場合は、「潜在波(カウントしてはいけない波)」が「顕在波(カウントしなくてはいけない波)」に転換しています。

今回は、トレンド終了を伴わないケースですので、このような場合についての波動の認識方法の解説は、またの機会に行います。

まとめ

いかがだったでしょうか?

・この記事の内容が新鮮だった人

・「あっ、自分も同じ間違えしてたわ〜」と懐かしい人

がいると思います。

さて、テクニカル分析の中にはいろいろな専門用語があります。

そのうちの一つの方法論=ノウハウである「N字」波動の分野では、実際に意識されていたり生じている現象なのに、名前がついていないことがあります。

それらに名前をつけることで、初心者が明確に意識しながら、チャートリテラシーを高めることは、成長速度を早めるためにとても重要です。このように、特定の事象に言葉を当てはめて明確に意識したり認識したりできるようにすることを、心理学では「概念分化」と言います。

私は心理学の分野を大学院で研究した経験があり、現在は人材の育成や研修にも関わっているため、このような着眼点からも記事を書いています。

私は、【名前があてがわれて一般化されていない】ものの、【実際のチャートやローソク足を根拠にして確定できる現象】について、「順向」、「潜在波」、「波束ね」、「顕在波」といった用語を適切にあてはめて分類しつつ、自分のテクニカル技術を向上させてきました。これらのキーワードも含めて共有することで、読者のみなさんのチャートリテラシーが高まり、よりより投資パフォーマンスに繋がれば嬉しいです。

もしよろしければ、ブックマークをしていただけると幸いです。

TwitterやYoutubeでは、米国株インデックスを中心に、リアルタイムでの情報発信をしています。

こちらも、よろしければフォローいただけると嬉しいです。