米国株価指数は軒並み週足調整レベルの下落態勢

こんにちは、松っちゃんです🐼

今回も米国株価指数(インデックス)の比較をしていきます。

これ、とても大事なことなのです。

さて、先週の記事がこちらになります。

続けて読んでみると、気づきが多く得られるかもしれません。

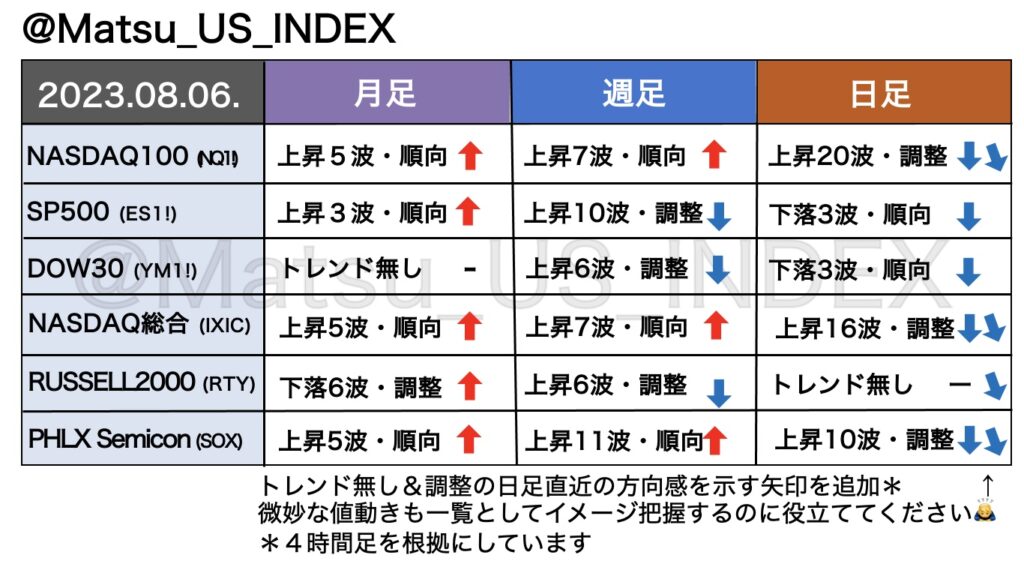

8月1週目の米国株価指数

この1週間の値動きを整理すると、次のようになります。

ポイントは、日足レベルの下落が深掘っていることです。

銘柄によっては日足レベルの下落トレンド=週足レベルの上昇トレンド調整下落が発生しています。

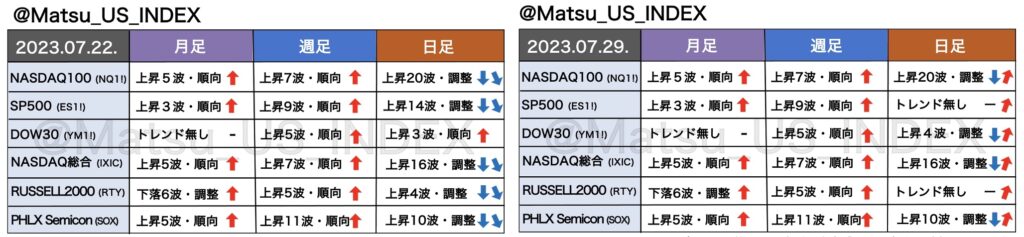

2つ前の表と比較してみましょう。

これらと上の新しい表を見比べると

✅調整下落(7.22.)

→切り返し上昇(7.29.)

→先々週(〜7.22.)までにつけた安値を切り下げて下落深掘り(8.6.)

という流れが分かります

主要3指数の中くらいの調整下落(直近2つ)

特に、NASDAQ100、SP 500、ダウの3指数が連動してこのような下落をしているのには、注意が必要です。

これに直近で近い相場は4月でした。が、その時は、切り返して上昇しました。

その前は、2月です。

それぞれ、NASDAQ100、SP 500、ダウの順で、日足チャートの該当箇所をピンクスケールでお示しすると、次のようになります。

これらを比べてみると、上記の下げのパターンを形成したのは同じです。

が、その後の下げ幅は、

✅NASDAQ100=グロース株の指数は比較的早く切り返し上昇

✅SP500=総合株の指数は浅掘りかレンジ後に上昇

✅ダウ=バリュー株の指数は深掘り

という違いがあったのが分かります

米国市場への資金流入のセクター間の偏り是正?

これらは言い換えると、セクターの種類による資金集中に大きな偏りが生じていたことを意味しています。しかし、6月以降はシンクロしながら上昇してきたので、その偏りについて第1段階目の解消があったといえます。

もし今回の週足の調整下落で、グロース株指数(NASDAQ100やSOX)の下げ幅の方が大きくなり、ダウやラッセル2000の下げ幅が小さいものになれば、第2段階目の解消となるでしょう。

*このようなセクター別の資金循環について、第1段階目の解消を察知し、相関係数と市場構造をもとに解説した2023年6月9日公開の動画がこちらです。

今後のシナリオ

中期的な私の見立ては、次の2パターンです。

①週足レベルの調整下落=週足の節目安値前に切り返し上昇

とりあえずは、この目線で良いと思います。

SP500でいうと、7月最高値から最大で6%弱の下落です。(現在は3%弱)

さらには、米国市場が堅調に上昇できる準備として、上記の条件が満たされるかを注視してあげると良いでしょう。条件=グロース株指数(NASDAQ100やSOX)の下げ幅の方が大きくなり、ダウやラッセル2000の下げ幅が小さくなる。

急がば回れと言いますが、一度、工業系や小型系に資金が還流した方が、長い目でみるとテック系の底堅い成長を後ろ支えしてくれることになります。

②週足の節目安値を割る下落=月足レベルの調整下落

市場はどうなるか分かりません。この可能性も「0ではない」と、頭の片隅に置いておく必要があります。

SP 500でいうと、最大で7月高値から12%ちょっとの下落です。

③月足レベルの上昇トレンド終了

2つのパターンって言っといて「③」があるとはどういうことか?

とツッコミが聞こえてきそうですが笑

テクニカル上では、その先があることを付け加えておかなければなりません。

それは、月足レベルの上昇トレンド終了の可能性です。②よりも、さらに極稀ですが、そういうことが起こらないこともありません。10年に3〜5回くらいの頻度です。最近では、22年の暴落、20年のコロナショックでしたが、2010年台は4回でした。

上の①〜③の価格帯は、次のようになります。

私は現状、”とりあえず”は一番上の①週足レベルの調整下落のつもりで見ています。

・・・が、何があるか分からないのが相場です。

だから松っちゃんは、相場を過度に決めつけず、常にチャートを「確率の割り振り」で見ています。そちらの方が、トータルで儲かるという経験則があるからです。

(超長期では「上目線を固定」できるのが、米国株価インデックスの強みである点は付け加えておきます。)

なお、月足レベルの節目安値を明確に下抜けて、上昇トレンドが終了した2010年代の事例は、下図の4箇所です。

「たまにあるけど、そうそうあるものではない」

のが月足レベルの上昇トレンド終了です。それが、2020年から2回もあったのが、ここ最近の米国市場の異常状態でした。

暴落の少し前に形成された高値に、暴落後に上昇するチャートが差し掛かった時、週足レベルの調整下落が生じるのは、過去の事例でよくあることです。

そしてその後は、最高値を更新しています。

その点についても、既に解説動画を作成しています。

おおよその見立ては以上になります。

とりあえず、週足レベルの調整下落は年に数度しかない「絶好の押し目買い」です。

まずは「それを逃さないように」という視点で、一緒にチャートを眺めていきましょう。

もしも・・・、もしも深掘ることがあれば

✅長期投資枠を現金に逃したり

✅戻り高値から下げ始めたのを確認してショートしたり

✅現金比率を高めて2〜3ヶ月は様子見をしたり

チャート・リテラシーがあれば実践できる工夫がいくつか出てきます

・資金分散

・リスク許容度

・トレードスキル

に応じて保守的に立ち回っていきましょう🐼

もしよろしければ、ブックマークをしていただけると幸いです。

TwitterやYoutubeでは、米国株インデックスを中心に、リアルタイムでの情報発信をしています。

特に、Twitterのフォロワーさん限定で、Youtubeの生放送を不定期で企画しています(月2回程度)。こちらも、よろしければフォローいただけると嬉しいです。

7月中旬に週足レベルの調整下落を予感して、Twitterのフォロワーさんには、週足レベルの調整下落を想定して、儲けのチャンスが得られる銘柄と具体的なチャートの読み方を限定動画で案内しています。中には、ショートやブルで利益を出されているアクティブな方もいらっしゃいます。

*今のところそういった情報は、損切り設定についての一定理解=リスク管理をできる方に限定で公開している関係で、Twitterフォロワーさんのみにしています。

コメント